Immobilienwertverlust steuerlich nutzen: Ein Überblick über die AfA bei Immobilien zur Vermietung

Immobilienbesitzer aufgepasst: Optimieren bzw. planen Sie die AfA, um Ihre Steuerlast zu senken!

Steuerliche Entlastungen durch Abschreibungen (AfA) sind ein wichtiger Aspekt für Immobilieninvestoren. Insbesondere bei Neubauprojekten können Sie durch die richtige Abschreibungsmethode Ihre Steuerlast erheblich reduzieren. In diesem Überblick erfahren Sie, welche Abschreibungsmöglichkeiten Ihnen zur Verfügung stehen und wie Sie diese optimal für sich nutzen können.

Abschreibung: AfA In Kürze

Die AfA (Absetzung für Abnutzung), umgangssprachlich auch als Abschreibung bezeichnet, ist im Ertragssteuerrecht verankert. Das Ertragssteuerrecht unterscheidet zwischen abnutzbaren und nicht abnutzbaren Wirtschaftsgütern. Da Immobilen einen gewissen Verschleiß unterliegen, zählen diese bezüglich des Anteils des Gebäudes zu den abnutzbaren Wirtschaftsgütern. Die Abschreibung entlastet den Immobilienbesitzer steuerlich, um diesen Wertverfall auszugleichen. Diese Entlastung gilt jedoch nur für betrieblich genutzte oder vermietete Gebäude, nicht für privat genutzte Immobilien. Der Grundstücksanteil ist jedoch nicht abnutzbar und kann dementsprechend nicht abgeschrieben werden. Die Aufteilung der Anteile eines Kaufpreises, welche auf das Gebäude bzw. den Grund und Boden entfallen, sind immer wieder Gegenstand von Streitigkeiten mit dem Finanzamt. Eine vorsorgliche Planung und Hinterlegung der Aufteilung im originären Kaufvertrag ist daher zwingend zu empfehlen.

Die verschiedenen Abschreibungsmöglichkeiten im Überblick

Bei der Abschreibung von Immobilen wird zwischen der linearen und der degressiven AfA unterschieden. Dabei gelten jeweils pauschale Prozentsätze, die jährlich auf die Anschaffungs- oder Herstellungskosten der Immobilie anzuwenden sind.

1. Lineare Abschreibung: Stabile und planbare Steuerentlastung

Die lineare Abschreibung ist die gängigste Methode, um den Wertverlust einer Immobilie über die Jahre steuerlich geltend zu machen. Dabei wird über einen gewissen Zeitraum ein fester Prozentsatz der Anschaffungs- bzw. Herstellungskosten jährlich abgeschrieben. Dieser bleibt über den gesamten Abschreibungszeitraum konstant, also linear.

Gesetzliche Abschreibungssätze:

- Immobilien mit Baujahr bis 1924: 2,5% über 40 Jahre

- Immobilien mit Baujahr zwischen 1925 und 2022: 2% über 50 Jahre

- Immobilien mit Baujahr ab 2023: 3% über 33 Jahre

Diese Methode bietet eine stabile und planbare steuerliche Entlastung über die gesamte Nutzungsdauer der Immobile.

Gestaltungstipp:

Bei Immobilen wird wie oben beschrieben von einer Nutzungsdauer von 33, 40 oder 50 Jahren ausgegangen. Im Sinne der Steuergerechtigkeit kann auch eine kürzere Abschreibung beantragt werden. Durch ein Gutachten über die Restnutzungsdauer muss nachgewiesen werden, dass die tatsächliche Nutzungsdauer kürzer ist als gesetzlich festgelegt. Dann ist der jährliche AfA-Satz nach der kürzeren Nutzungsdauer zu bestimmen.

2. Degressive Abschreibung: Maximale Entlastung in den Anfangsjahren

Die degressive Abschreibung ist das Gegenstück zur linearen Abschreibung. Durch das Wachstumschancengesetz wurde die degressive Abschreibung für einen befristeten Zeitraum wieder eingeführt. Wer zwischen dem 01.10.2023 und dem 30.09.2029 eine Neubauimmobilie kauft oder mit deren Bau beginnt, kann zwischen der linearen und der degressiven Abschreibung wählen. Dies soll Investitionen in Neuimmobilien fördern und Eigentümern größere steuerliche Entlastungen in den Anfangsjahren der Nutzung bieten, um mehr Mietwohnraum zu schaffen.

Voraussetzung: Die degressive AfA gilt nur für neu gebaute Immobilien, die Wohnzwecken dienen und die nach der Fertigstellung vermietet werden. Eine Eigenheimförderung ist nicht möglich.

Abschreibungssatz: Im ersten Jahr kann die Investitionssumme mir 5% abgeschrieben werden. Voraussetzung ist, dass Immobilienkauf und Übergabe spätestens in das Jahr der Fertigstellung der Immobilie fallen. In den folgenden Jahren verringert sich der abschreibungsfähige Restwert von Jahr zu Jahr, ist also degressiv. Ab dem zweiten Jahr werden sodann jeweils 5% des Restwertes abgeschrieben.

Das Einkommensteuergesetz lässt einen Wechsel von der degressiven zur linearen Abschreibung zu. Dies lohnt sich dann, wenn der Prozentsatz der degressiven Abschreibung unter der linearen Abschreibung liegt. Sie können dann mit der linearen Abschreibung einen höheren Prozentsatz nutzen und pro Jahr einen größeren Anteil der Anschaffungs- bzw. Herstellungskosten abschreiben. Ein Wechsel von der linearen zur degressiven Abschreibungsmethoden ist hingegen nicht möglich.

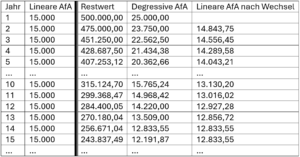

Praxisbeispiel: Lineare vs. Degressive Abschreibung im Vergleich

Eine Immobilie wird im Fertigstellungsjahr 2024 für 500.000 Euro (Gebäudeanteil) erworben.

Berechnung der linearen Abschreibung:

- Abschreibungssatz: 3% pro Jahr

- Berechnung: 3% von 500.000 Euro = 15.000 Euro jährlich

- Jährliche Abschreibung über 33 Jahre: 15.000 Euro

Berechnung der degressiven Abschreibung:

- Abschreibungssatz im ersten Jahr: 5% der Investitionssumme

- Berechnung im ersten Jahr: 5% von 500.000 Euro = 25.000 Euro

- Restwert nach dem ersten Jahr: 475.000 Euro

- Abschreibungssatz in den folgenden Jahren: 5% des Restwerts

Die degressive AfA ist anfangs sehr effektiv. Ab dem 15. Jahr lohnt sich aber dann der Wechsel von der degressiven Abschreibung zur linearen Abschreibung. Im Jahr 15 ist der Abschreibungsbetrag der degressiven AfA geringer als bei einem Wechsel zu der linearen AfA. Bei der Berechnung der linearen AfA wird dann der jeweilige Restwert und die geminderte Restnutzungsdauer herangezogen.

Ein entscheidender Faktor bei der Wahl der Abschreibungsmethode ist die Höhe Ihres Einkommens. Besonders die degressive Abschreibung, die in den ersten Jahren höhere Abschreibungsbeträge erlaubt, setzt ein entsprechend hohes Einkommen voraus, um die Steuerersparnisse vollständig auszuschöpfen. Ist das Einkommen in den Anfangsjahren zu niedrig, können die hohen Abschreibungsbeträge nicht vollständig genutzt werden, da diese nur bis zur Höhe des zu versteuernden Einkommens wirksam sind. Daher ist die degressive Abschreibung besonders für Investoren mit hohem Einkommen in den ersten Jahren nach dem Erwerb der Immobilie geeignet, um die größtmögliche Steuerentlastung durch die Progression des Steuertarifs zu erzielen

3. Sonderabschreibungen für hochenergetische Neubauten, Baudenkmäler und Sanierungsgebiete

Hochenergetische Neubauten: Bis 2029 können je 5% der Herstellungskosten innerhalb der ersten 4 Jahre gelten gemacht werden, insoweit die Immobilie den Energiestandard Effizienzhaus 40 erfüllt, das Qualitätssiegel Nachhaltiges Gebäude aufweist, zu fremden Wohnzwecken überlassen wird und die Herstellungskosten nicht mehr als 5.200 Euro pro Quadratmeter (Baukostengrenze) betragen. Wenn diese Voraussetzungen vorliegen, kann der Teil der Anschaffungs- oder Herstellungskosten, der 4.000 Euro pro Quadratmeter nicht übersteigt in die Bemessungsgrundlage der Sonderabschreibung einfließen. Die degressive Abschreibung kann zudem neben der Sonderabschreibung für hochenergetische Neubauten kombiniert werden.

Baudenkmäler: Bei Baudenkmälern bietet der Staat attraktive Abschreibungsmöglichkeiten, um den Erhalt dieser oft wertvollen und historischen Immobilien zu unterstützen. Baudenkmäler, bei denen die zuständige Behörde den Denkmalstatus und die Höhe der Erhaltungs- bzw. Sanierungsaufwendungen bescheinigt, können ebenfalls gesondert abgeschrieben werden. Für die ersten 8 Jahre können 9% der Aufwendungen abgeschrieben werden. Für weitere 4 Jahre können dann 7% der Aufwendungen abgeschrieben werden. Soweit jedoch weitere Kosten auf Anschaffung oder Herstellung entstehen, sind diese mit den regulären Sätzen abzuschreiben.

Sanierungsgebiete: Bei Immobilien in Sanierungsgebieten oder städtebaulichen Entwicklungsbereichen kann ebenfalls eine Sonderabschreibung für Modernisierungs- und Instandsetzungsmaßnahmen in Anspruch genommen werden. Für die Inanspruchnahme ist eine entsprechende Bescheinigung der zuständigen Gemeinde- oder Stadtverwaltung nachzuweisen. Im Jahr der Herstellung und in den folgenden 7 Jahren, können 9% der Sanierungskosten (Maßnahmen für Modernisierung und Instandsetzung) abgeschrieben werden. In den folgenden 4 Jahren sind es dann nur noch 7% der Sanierungskosten. Soweit jedoch weitere Kosten auf Anschaffung oder Herstellung entstehen, sind diese ebenfalls mit den regulären Sätzen abzuschreiben.

Die AfA bietet Immobilienbesitzern vielfältige Möglichkeiten Ihre Steuerlast zu reduzieren. Die Wahl der richtigen Methode hängt von den individuellen Rahmenbedingungen Ihrer Immobilie sowie Ihrer gesamten steuerlichen Situation ab. Für weiterführende Fragen oder eine individuelle Beratung stehen wir Ihnen jederzeit gerne zur Verfügung. Kontaktieren Sie uns, um maßgeschneiderte Lösungen für ihre Immobilien zu besprechen und Ihre steuerlichen Vorteile optimal auszuschöpfen.